中国经济存在两大风口:一个是消费驱动,就是从投资驱动变成消费驱动;另一个就是技术革命。这两个方向叠加在一起就是所谓的新经济。

变革家,专注创业项目分析,帮股权投资者把好第一关!无论是金融的本质,还是如何平衡创新与安全的挑战,都从未改变,很多趋势可以预判。在这个点上,我们需要思考互联网金融到底是什么,它的本质是什么,趋势是什么,我们如何平衡创新和监管。

今天我把互联网金融的阶段归纳为“新金融2.0”。新金融1.0的阶段是争辩互联网金融与金融互联网的阶段;到现在,中国的金融已经到了跨界融合、规范发展、转型升级的时候,称为新金融可能更有意义。

下面我们来聊聊新金融。

中国经济两大风口:消费驱动与技术革命

现在,中国的经济进入了所谓的“新常态”,经济下行压力很大,在2007—2011年间,除了受金融危机直接影响的2009年,中国的名义GDP年均增长率约19.5%,实际GDP增长率为11%,年均GDP通胀率大概是8.5%。而2014年名义GDP是8.2%,实际GDP是7.4%,GDP通胀率是千分之八,2015年可能还会更低,中国的名义GDP下降了超过11个点。一般我们主要参考的是实际GDP,但是如果通胀率下降很快,也不是一个好兆头,所以现在西方国家宏观经济学也提倡看名义GDP。中国的经济增速下行很快,而所谓的“新常态”正是在这个背景下于2014年年底提出来的。

一个相关问题是,在“新常态”时期,我们需要什么样的金融?

任何一个国家的经济都会有相应的金融来匹配。新中国成立后很长时间内,中国经济主要依靠投资拉动。在计划经济时期,我们的父辈都是牺牲了个人消费来支持国家重点项目建设的。

投资拉动型经济需要什么样的金融呢?其最在意的就是大企业的融资,为了控制大企业和大项目的融资成本,人为地将利率控制在很低的水平上。那个时代也没有理财这个词,因为理财可能会提高融资成本;个人征信业非常不发达,因为需要融资的是大企业,他们往往有国家隐性担保,或资本信用。个人基本没有融资,也就没有个人征信的必要。所以,在中国原来的金融体系中,缺乏理财产品,小微企业融资贵、融资难,征信体系不发达,不关注对小微企业和个人提供金融服务。

那么,如果中国经济进入新常态,金融体系会变成什么样呢?要回答这个问题,就必须先分析投资拉动型经济的原理。如果投资能够解决就业问题,让经济增长更快,为什么大部分国家不强调投资拉动呢?首先,有投必有融,如果投资能持续拉动经济增长,一定需要很强的融资去支持,这样杠杆率会提升;其次,很多投资可能是浪费的,造成资不抵债,进一步推升杠杆率。在过去一百年中,中国不是唯一的,以前还有苏联、德国、巴西等国家,在投资拉动之后的很长时间内,经济增长很慢,因此,投资拉动是不可持续的。

2015年上半年麦肯锡调研了几十个新兴国家过去20年(1995—2015年)债务对GDP的比例。中国现在整体债务对GDP的比例超过200%,不但处于过去20年的最高点,而且几乎是所有新兴国家里最高的。这也是中国经济增长模式必须转型,不能再靠投资拉动的原因。

在这个背景之下,2014年11月,中央经济工作会议提出了“新常态”,解释了中国经济未来一段时间发展的基本逻辑,包括个性化、多样化的消费,小型化、智能化、专业化的生产,推动全面创新、创业带动就业,加快转变政府职能,市场决定资源配置,“三农”问题和农村经济、农村金融等。有意思的是,新常态并不是要为一个经济放缓的国家制定反周期的刺激政策,而是一种结构性的改变,代表了一个新时代的来临。新常态强调的是消费,而且是个性化、多样化的消费,需要有小型化、专业化的生产去匹配个性化的消费。现在有一个热词是“共享”,任何一个需要共享的行业都有个性化、多样化的需求,无法用标准化的方式解决,这就是时代在改变。

在我看来,中国经济存在两大风口:一个是消费驱动,就是从投资驱动变成消费驱动;另一个就是技术革命。这两个方向叠加在一起就是所谓的新经济。无论是需求侧,还是供给侧,其实都是匹配的方向在转变。

中国金融最大的风口是什么?

对于这两个方向,与其匹配的金融的第一个改变是市场化。曾经有人在一个峰会上问我,中国金融未来最大的风口是什么?我认为,除了大企业融资之外,全部都是风口——因为原来这些都不受到重视。

从政策的角度来看,很多改变已经在进行中。

首先是法律的改变,《中华人民共和国证券投资基金法》《中华人民共和国证券法》《中华人民共和国商业银行法》《中华人民共和国信托法》都在进行较大的修订,行业标准在改变。

其次是利率市场化,已经到了最后阶段。利率市场化会让资金价格市场化,金融机构间的差异化变得更重要。汇率向市场化迈进,资本管制也在放松,前一段时间人民币还加入了SDR(Special Drawing Right,特别提款权),短期来说只是象征性的,实际意义是让中国金融真正进入了国际体系,倒逼中国金融改革。

最后,其他政策,比如存款保险制度也在2015年5月推出,存款保险制度的核心是让银行可以破产而不致引发社会动荡,这会让国家的隐性担保往后退,增强银行之间的差异化,竞争力的差异化变得越来越重要。

所以第一个大的风口——金融市场化,其实和互联网技术没有关系,而是当经济从投资拉动向消费拉动转变的过程中,需要这样一个转变。譬如个人征信等的发展,都是为了匹配这个转变。

那么金融市场化到底给中国金融界带来了怎样的转变呢?

从家庭方面入手,2013年年底,中国的家庭金融资产有72%是以存款方式放在银行里的,15%投资于理财产品,还有一部分用于购买股票和基金。然而,2013年年底的美国家庭金融资产只有13%存在银行。这就是非常大的一个差异。如果把这一数字形象化的话,这意味着中国今后二十年会有几十万亿元的资金,不再以存款方式放在银行了。因此,原来银行“吃存贷差,做大资产”的营运模式会改变。举个例子,2015年年末中国的大银行第一次出现了资产负增长,2014年是个位数增长,但更早之前则是20%以上的增长。所以银行做大规模的模式已经开始转变,未来银行存款会越来越少,更多地经营中间业务,以及进行包括理财在内的金融创新。这并不意味着资金一定会离开银行,但是银行需要转型。

由此衍生出来的改变,同样会影响资管、基金、券商、投行,凡是能够想得出来的金融机构都会被非常深刻地改变,而这个改变跟互联网没有关系,这是金融市场化带来的改变。美国20世纪70年代以来的金融市场化,就带来了这样的改变,这是中国金融最大的一个风口,会影响几乎所有的金融机构。

中国杠杆率很高。如果对总体杠杆率拆分,会发现企业的杠杆率较高,政府杠杆率在70%~80%。与美国政府100%左右的杠杆率相比,中国政府还有弹药可以打仗。中国家庭杠杆率是很低的,老百姓储蓄率高,借钱少。可以说,家庭还有加杠杆的潜力,即消费信贷或者直接融资的流动性有很大发展空间。企业端的分化很明显,大企业的杠杆比较高,中小企业则显示出融资贵和融资难。

如何判断新金融的好与坏?

和中国新经济相匹配的金融是以新的基础设施为基础的大众型金融、普惠金融和消费金融。这是一个跨界融合的新生态。在新金融1.0时代,大家还在争论到底是互联网金融还是金融互联网;在2.0时代,互联网和金融会深度地融合。

在新金融2.0时代,怎么评判谁做得好,谁做得不好呢?

第一个标准:能够在多大程度上用新的基础设施重构金融,同时要敬畏金融的本质,保护金融消费者。无论是传统金融机构,还是所谓的互联网金融,都适用于同一个标准。

如果确实用新的基础设施做金融,那么这样的金融并非不安全。以支付宝为例,我们过去12个月的资损率在十万分之一以下,这个资损率是PayPal的千分之一左右,是世界上做得最好的之一。有些人认为移动支付、手机支付不安全,其实只是个案,这个行业的资损率非常低,就好比飞机失事一样,马航的飞机失事,听起来很危险,但是我们出行还是会选择坐飞机,因为飞机失事的概率是很低的。互联网支付行业和P2P的安全程度有本质的区别,当一个行业有30%以上跑路,那就说明这个行业存在很大的问题。但是对移动支付来说,大家有时候担心手机丢了可能会造成账户被盗,实际上这个概率非常低。

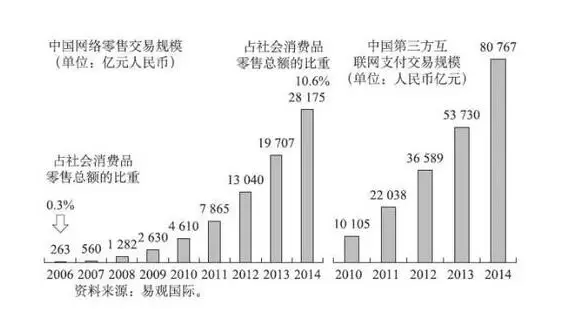

第二个标准:在多大程度上与场景结合。以中国的互联网支付为例,电商其实是非常了不起的创新。2003年刚有电商时,中国电商销售额是10亿元,2006年达到263亿元,2014年年底是2.8万亿元(见图2)。这个数字意味着什么呢?2006年,中国的电商销售额只占社零总额的千分之三,而到2014年年底已经占了社零总额的10.6%。这个数字,无论是金额,还是所占比例,都超过了美国,或者说我国的互联网+零售,已经实现了对美国的弯道超车。支付在其中发挥了非常大的作用,这就是新金融与商业消费场景结合很好的例子,既让消费繁荣,也让金融发展。

新的支付方式助力中国网络零售弯道超车

再举一个例子,刚才讲了,余额宝的成功不在于其是网上出售的货币基金,而是因为它和消费场景紧密结合,实现了余额宝T+0投资,并可直接用于消费。另一个贡献是,余额宝把中国的理财门槛降到了一元。在余额宝之前,理财的门槛很高,低收入人群很难得到银行的优质理财服务。余额宝催生了“宝宝”类理财产品,后来又有了工行的e-ICBC,这是我们特别自豪的一件事情,蚂蚁撬动大象,推动了金融行业的改革。

第三个标准:在多大程度上弥补现有金融体系的缺陷。这是一个回归初心的时代,可以把普惠金融做得更好。中国的传统金融体系有很多缺失,更注重为大企业融资,而这些缺失产生了行业的风口和增量。互联网金融开放、融合的生态系统,与传统金融不是零和游戏,可以实现共赢。蚂蚁金服在2015年推出了“推进器计划”,计划在五年之内助力1 000家金融机构转型升级。这两年,我获得的最大启示是,任何一个机构要繁荣发展,一定要将自己与国家的命运紧紧地绑在一起,不断思考国家需要什么,真心为老百姓服务,如果只想自己赚钱,那就没有希望了。我们不做那种只赚钱的空转金融,而是做低起点、广覆盖的金融。经济学家罗伯特·希勒曾提出,金融不是为了赚钱。

我们要做金融的守望者。金融真是一个让人惭愧的行业,我当了多年教授,几乎从来没有见到哪个教授谈金融的理想。哈佛大学或斯坦福大学商学院的金融教科书教的是最大化股东权益、怎样套利更有效率,而不是金融存在的理由以及理想。我想强调,金融是为真实的生活和商业服务的,金融是社会理想的架构师,可以帮助普通人插上翅膀,让理想飞起来,这才是金融存在的最重要的意义。

我们想做的金融守望者是什么样的呢?就是懂人性却不利用人性,关注金融社会责任,不只是赚钱,注重服务实体,而不是套利,把金融的公益属性、共享属性和金融属性结合得更好,做小,争取让金融进入每个需要的角落里。这不是硬性的要求,也不是法律,但是金融机构这样去做就可能走得更远,也可能走到最后。金融底层被改变了,同时它也会改变我们的商业模式和商业精神。金融是非常典型的B2C行业,而教科书里只顾赚钱的模式是典型的华尔街思维,华尔街思维本身没有错,但是我觉得变革的时代正在来临。

监管新金融的两个原则

监管是金融生态圈里面一个非常重要的角色。监管并不是天生就有的,央行、证监会、银监会等,都不是生来就有的。历史告诉我们,各种监管机构以及金融监管法律的产生,都是因为各种危机爆发后社会意识到了监管的必要性。

为什么需要监管?因为金融消费者贪婪、短视,这是人性的一面。另外,金融风险的爆发往往是滞后的。比如,金融机构售出金融产品的时候,当时可能风险并不明显,出事往往是在以后,销售人员可能还会很真诚地告诉顾客金融产品利率很高,而且很安全。到真的出事时就晚了,即风险爆发是滞后的。因为金融中介存在道德风险,就必须被监管。

但是监管也不是简单地把风险控制住,监管的核心不只是控制风险,如果金融的唯一核心是控制风险,就不需要金融。股票市场波动如此巨大,也就不需要股票市场,银行也可能会倒闭。所以,监管要在金融创新给社会带来的福利和风险之间寻找一个平衡。

金融监管应遵循以下两个原则。

第一,要在创新给社会带来好处和保证安全之间找到平衡。金融不是为了绝对的安全,只讲安全的监管是伪监管,如果只是为了绝对安全,可以把金融全部停掉。比如股票价格跌宕起伏,为什么股票市场还能存在呢?因为它能推动创业,促进经济发展。但是这个平衡很不容易把握。互联网金融基于新的技术,解决了支付的最后一公里问题,将更多缺少征信记录或者没有征信记录的人纳入征信体系,为数以百万计的中小微企业提供融资服务,为上千万的消费者提供了小而美的保险产品,在很大程度上弥补了传统金融的缺陷,成为中国新经济的重要助推力量。我们在强调金融安全的同时,不能忘记金融监管的初心。

第二,金融监管必须遵循金融的本质,探索适度监管、分类分级监管的模式。分类是指将金融分为支付、P2P、众筹等细分行业。这些行业的风险本质不同,需要松紧不一的监管。分级是指对于同一行业中的不同企业也要有所区别。在这个时代,金融的方式变了,监管的方式也需要创新。可能还需要协同监管,这也是一行三会统一的方向。同时要推动行业自律,这也是我们作为行业实践者特别想推动的事。

新经济需要新金融,新金融是基于新基础设施(包括移动互联、大数据、云计算)的大众金融、普惠金融和消费型金融,这是普惠金融的黄金时代,也是回归金融初心的时代。新金融是有门槛的,不需要伪互联网金融。在这一点上,更需要强调适度监管、分类分级监管和创新监管,并将外部监管与行业自律结合起来,更好地促进新金融为新经济服务。

本文作者:陈龙,蚂蚁金服首席战略官,内容来自蚂蚁金服评论。如果您是创投圈人士,并对本文话题感兴趣或是想与更多人讨论交流,可以直接扫描文末二维码,1元申请成为变革家会员,我们会邀请您加入变革家行业群,参与相关话题讨论。

参与讨论